Спор за доменное имя facebook.ru, на который предъявляет права американская Facebook Inc., не похож на предыдущие судебные разбирательства касательно интернет-адресов в России. Раньше крупным корпорациям-владельцам товарных знаков противостояли шантажисты-одиночки, которые практически не имели шансов в судах. Сейчас сетевому детищу Марка Цукерберга противостоит ЗАО ЦФТ («Центр финансовых технологий»), который использует адрес facebook.ru для платежных операций в системе «Золотая корона», признанной «социально значимой» в РФ. Возглавляемый Андреем Висящевым ЦФТ сегодня - крупнейший в стране поставщик IT-решений для финансового сектора с выручкой около 20 млрд рублей.

В своем заявлении Facebook Inc. напоминает о том, что эта основанная в 2004 году компания является владельцем всемирно известной социальной сети и правообладателем товарного знака facebook в разных написаниях (самая ранняя дата приоритета в России — 2007 год). Используемое доменное имя facebook.ru воспроизводит зарегистрированный товарный знак, что совершенно неприемлемо.

В корпорации указывают на ст. 1515 ГК РФ, предусматривающую ответственность за использование чужого товарного знака в виде выплаты компенсации до 5 млн рублей или двойной стоимости лицензии на товарный знак. В связи с этим Facebook Inc. требует незамедлительно прекратить использование товарного знака facebook и безвозмездно передать ей спорный домен до 30 сентября, а до 6 сентября сообщить о результате рассмотрения претензии. По состоянию на 3 сентября требование выполнено не было.

С сайта facebook.ru по-прежнему производится автоматическая переадресация на сайт «Золотой короны».

Внешняя пресс-служба Facebook Inc., которая отвечает за коммуникации корпорации с прессой в России, отказалась от комментариев. В пресс-службе ЦФТ “Ъ” сообщили, что домен приобретен в 2005 году (Facebook появился в России в 2008 году). «За предыдущие 12 лет претензий от Facebook Inc. или какого-либо иного лица в отношении домена нам не поступало»,— отметили в пресс-службе ЦФТ. Августовское письмо Facebook Inc. «находится на проработке у юристов», обсуждать претензию в ЦФТ отказались. Зачем компания в 2005 году получила сайт с доменным именем facebook.ru, там не пояснили.

По мнению экспертов, цели лежат на поверхности. Наиболее логичный вариант — регистрация для продажи домена Facebook Inc. после ее прихода в Россию (в СМИ фигурировала сумма потенциальной сделки в $1 млн). Прецеденты, когда Facebook Inc. выкупала домены за крупные суммы, уже были. Например, в 2010 году социальная сеть приобрела у American Farm Bureau Federation доменное имя FB.com за $8,5 млн. Впрочем, по словам близкого к ЦФТ собеседника “Ъ”, у Центра финансовых технологий никаких переговоров с Facebook Inc. по поводу продажи домена не было.

Но речь может идти не только о продаже. «Чаще всего такая регистрация — очередная пиратская практика, направленная на получение аудитории на свой сайт незаконными действиями путем использования чужого товарного знака»,— отмечает партнер юридического бюро «ТМ Дефенс» Яна Брутман. По словам президента коммуникационной группы Movie Екатерины Селявиной, если не обсуждать законность и права на использование чужого товарного знака, то переход с facebook.ru на сайт «Золотой короны» можно назвать «хорошим маркетинговым ходом».

Учитывая, что добровольно от использования домена facebook.ru в ЦФТ не отказались, Facebook Inc. придется отстаивать право на него в суде. «У Facebook есть все законные основания для предъявления искового заявления с требованием о безвозмездной передаче домена и выплате компенсации за незаконное использование товарного знака,— уверена Яна Брутман.— В случае надлежащего сбора доказательств шансы на выигрыш высоки». Facebook уже принадлежат доменные имена национальных доменных зон Австралии, Австрии, Бельгии, Китая. Франции, Германии, Пакистана и т. д. «Я думаю, что Facebook сможет через суд бесплатно заполучить домен facebook.ru. По крайней мере, судебные прецеденты есть в пользу Facebook», - считает советник президента по вопросам развития интернета Герман Клименко.

Однако и позицию ЦФТ нельзя назвать заведомо проигрышной. «Слова “face” и “book” являются общеупотребимыми, ЦФТ не является социальной сетью и конкурентом Facebook»,— отмечает председатель МКА «Александр Тонконог и партнеры» Александр Тонконог. Кроме того, добавляет он, доменное имя facebook.ru нельзя рассматривать без составляющей “.ru”, поэтому шанс сохранить домен у ЦФТ есть.

Ранее обладатели фейковых доменов, как правило, проигрывали в российских судах правообладателям. Сообщало о писателе и рестораторе Дмитрии Липсекерове, которому владельцы товарных знаков запретили пользоваться адресами valio.ru и сastrol.ru. Также россиянину Виталию Попову запретили использовать доменное имя ɢoogle.com (в котором вместо буквы «G» использовался Unicode-символ 0262 — «ɢ»).

После запрета l доступа к поисковику «Яндекс» на Украине, в этом государстве начал раскручиваться сайт с похожим названием. В частности, на странице www.uandex.net можно ознакомиться с новостями из Киева, приобрести украинскую недвижимость. Этот же домен, кстати, уже выставлен владельцами на продажу.

****

Коронованные «Золотой короной»

«Неизбежным стечением обстоятельств» называет председатель правления группы «Центр финансовых технологий» Андрей Висящев тот факт, что компания была основана в Новосибирске в 1991 году как маленький проект внутри Сибирского торгового банка (СТБ).

Привет из девяностых

«1990-е, Академгородок, центр фундаментальной науки. Среда достаточно благоприятная, чтобы сыграть в игру под названием «автоматизация банковской деятельности», — рассказывает Висящев. В этой обстановке команда разработчиков программного обеспечения для банков должна была появиться «по определению», этого просто не могло не случиться, считает глава компании, работающий в ней с момента основания.

Основателями компании он называет Андрея Смирнова и Николая Кулькова, тоже выходцев из Академгородка. «Это два человека, которые по большому счету определяли ключевые направления развития, куда нам стоит бежать», — говорит Висящев.

Основатель и бывший президент Сибирского торгового банка Евгений Колуга пригласил Смирнова на должность технического директора в 1991 году, вскоре после открытия банка. В недавнем интервью Колуга вспоминает, что сразу решил — ставку надо делать на технологичность. Существовавшие тогда решения ему не нравились, и он решил собрать свою команду, которая написала бы современное программное обеспечение.

Софтом в СТБ занимались примерно 10–20 разработчиков, говорит Вячеслав Тарасенко, работавший в компании с 1993 года, а в 1996–2007 годах руководивший департаментом IT; Колуга, в свою очередь, говорит, что уже в 1991 году программистов было 70–80 человек. Николай Кульков тогда не имел отношения ни к ЦФТ, ни к разработке софта, отмечает бывший президент СТБ. Кульков возглавлял управление электронных технологий Новосибирсквнешторгбанка (ныне - ВЕФК-Сибирь), второго «опорного» клиента ЦФТ, объясняет Висящев.

В этом банке, как и в СТБ, разработчики впервые запускали в промышленную эксплуатацию свои продукты, которые затем выводили на рынок. В начале 1990-х не было готовых банковских программных продуктов, говорят Колуга и Тарасенко. «Даже если было какое-то ядро, в первую очередь внутренних банковских проводок, никакого интерфейса не было. Все, что касается фронт-офиса, надо было писать отдельно», — вспоминает экс-банкир.

В этом банке, как и в СТБ, разработчики впервые запускали в промышленную эксплуатацию свои продукты, которые затем выводили на рынок. В начале 1990-х не было готовых банковских программных продуктов, говорят Колуга и Тарасенко. «Даже если было какое-то ядро, в первую очередь внутренних банковских проводок, никакого интерфейса не было. Все, что касается фронт-офиса, надо было писать отдельно», — вспоминает экс-банкир.

В первую очередь программистам поставили задачу организовать максимально быстрые расчеты между банками, и она была решена: с использованием нового софта вместо типичных для того времени нескольких дней платежи между банками совершались в течение 30 минут.

Разработчики ЦФТ предлагали передовые для того времени решения. «Главная идея была в том, что клиент не должен ходить в банк», — вспоминает Тарасенко. Для этого был сделан программный комплекс «Банк-Клиент» с шифрованием и электронной подписью, а клиенты могли пользоваться его услугами удаленно. На основе технологии «Банк-Клиент» был создан клиринговый расчетный центр, к которому подключались и другие банки для проведения платежей. Тогда же началась разработка автоматизированной банковской системы на базе продуктов Oracle, которая получила название IB System Object (IBSO) и позже была переименована в «ЦФТ-Банк». По словам Тарасенко, у ЦФТ были клиенты, которые спонсировали разработку новой системы, чтобы затем на нее «переехать».

«Мы смогли автоматизировать банки, смогли создать на базе Сибирского торгового банка крупнейший в то время межбанковский расчетный центр, — вспоминает Висящев. — И почему бы нам теперь точно такую же экспертизу не получить в части работы с физическими лицами?» Так в 1995 году руководство ЦФТ решило заниматься не только софтом, но и процессингом. Компания пошла в новую для себя нишу, начав разработку собственной платежной системы — «Золотая корона».

«Мечел» помог

Быстро перевести деньги из одного места в другое в 1994 году было большой проблемой, и идею создания платежной системы «подсказал рынок», говорит Колуга: «Мы поняли, что это золотое дно». Команда ЦФТ, по словам Висящева, изучила зарубежный опыт использования карт с чипами (а не с магнитной полосой) и в 1994 году выпустила свою.

Для распространения своих карт ЦФТ решил внедрять зарплатные проекты: тогда это было новаторством. Первый такой проект появился почти сразу — с новосибирским заводом «Электросигнал». На следующий год компания практически полностью перевела на безналичные расчеты целый город, рассказывает Тарасенко: «Это был настоящий smart city в Сибири».

Банк из якутского моногорода Нерюнгри, Нерюнгрибанк, к тому моменту уже работал на программном обеспечении ЦФТ и выдавал карты «Золотая корона». В середине 1990-х годов градообразующее предприятие «Якутуголь» (с 2002 года принадлежит «Мечелу») перевело зарплаты всех 12 тыс сотрудников на карты «Золотая корона», поскольку «с наличными деньгами в то время была большая проблема», сообщил представитель компании. «Практически в каждом магазине Нерюнгри и поселков можно было расплачиваться картой «Золотая корона», и сейчас тоже можно. Это было удобно, поэтому карты оформляли и другие категории граждан, например, многие пенсионеры предпочитали «Золотую корону» для начисления пенсий», — говорит представитель «Якутугля». «Там карточки принимали даже бабушки на рынках», — рассказывает Тарасенко: в городе были распространены терминалы.

Второй такой проект был запущен в России лишь 20 лет спустя. В октябре 2016 года Сбербанк объявил, что совместно с MasterCard превратит город Зеленодольск с населением около 100 тыс человек в «первый в России «умный» безналичный и бесконтактный город». Для этого Сбербанк обеспечил POS-терминалами 70% торговых точек города, в том числе продуктовые рынки, и намерен выдать свои карты 55 тыс. жителей. Других подобных проектов в России нет, говорит директор по развитию бизнеса и цифровых технологий MasterСard в России, Казахстане, Белоруссии и Армении Михаил Федосеев.

Но пока новосибирские разработчики успешно продавали банковский софт и создавали платежную систему, дела у банка СТБ пошли плохо.

Денег нет, идеи есть

В октябре 1995 года газета «Коммерсантъ» написала, что банк не может расплатиться по просроченной задолженности на сумму 200 млрд рублей (около $44,5 млн). Началось бегство вкладчиков, банк ограничивал снятие средств со счетов и так и не смог расплатиться по долгам. В апреле 1997 года ЦБ отозвал у него лицензию, а Колуга уехал за границу.

До этого момента ЦФТ фактически не существовал как отдельная компания. Все, кто занимался банковским софтом и платежной системой, были сотрудниками Сибирского торгового банка и получали там зарплату, говорит Колуга. Команда перекочевала в ЦФТ только в 1996 году, незадолго до отзыва лицензии у банка, рассказывает Тарасенко. Тогда же ЦФТ переехал в здание бывшего детского сада в Академгородке и стал обслуживать оставшихся от СТБ клиентов.

«Андрей [Смирнов] — молодец, он сумел сохранить, развить достаточно сложный бизнес», — с грустью отмечает Колуга. Он не хочет говорить о том, был ли когда-нибудь собственником ЦФТ: «Считайте, что не был». Но вернувшись в Россию в 1999 году, бывший банкир посчитал, что имеет право на долю в компании, хотя о попытке ее получить рассказывает уклончиво: «Вопрос [владельцам ЦФТ] был задан. Считайте, что мы ни о чем не договорились». В ЦФТ журналу РБК это не прокомментировали.

«Без банка ЦФТ бы не было», — говорит Колуга: чтобы устоять и развиваться, компании нужен был якорный крупный клиент, который обеспечил бы текущую ликвидность и «постоянный тренинг в рабочих условиях». «Я понимаю, что мы без них не могли», — говорит Висящев о двух новосибирских банках. После отзыва лицензии у СТБ в 1997 году якорным клиентом ЦФТ остался Новосибирсквнешторгбанк.

Масштабный кризис 1998 года сильно проредил российскую банковскую систему, и руководству ЦФТ пришлось искать другие направления развития.

Просто, как b2c

К 2000 году компания вывела на рынок ключевые продукты, основанные на системе «Золотая корона», Висящев называет их «сервисными посредниками». Это система обслуживания индивидуальных клиентов Retail Banking System («ЦФТ-Ритейл банк»), система «Город» для сбора коммунальных платежей, система дистанционных банковских сервисов Faktura.ru. «В это время застартапили ключевые продукты в логике b2c», — объясняет Висящев.

Система «Город» заработала в 1999 году: идея сервиса, запущенного в Новосибирске, была в том, чтобы избавить жителей от необходимости оплачивать множество счетов за коммунальные платежи по отдельности. Идею позаимствовали в США, рассказывает бывший директор системы «Город» Татьяна Федотова. Она пришла на работу в ЦФТ в 1998 году, как раз тогда, когда компания искала руководителя для нового проекта. «В 1990-е годы стали плодиться квитанции: «Водоканал», «Энергосбыт»… В Новосибирске в какой-то момент этих квитанций стало по 10–15: даже на радиоточку — отдельная квитанция. Это же бред», — говорит она.

На объединение всех квитанций в электронном виде ушел год. ЦФТ разработал программное обеспечение для банков и договорился с поставщиками услуг об аккумуляции их баз задолженностей на одном сервере. Оплачивали услуги ЦФТ поставщики: по словам Федотовой, новая схема им была выгодна, потому что они и раньше платили комиссию банкам за сбор платежей, а теперь снижали издержки «в части обработки бумажек». Жители получили возможность в любом банке Новосибирска узнать размер задолженности за ту или иную услугу и расплатиться на месте без квитанции, а поставщики получали все счета в электронном виде. «Новосибирск был первым городом, который за все платил в электронном виде. В Москве до сих пор этого нет», — отмечает Федотова.

Но уровень развития связи не позволял подключать к системе другие города. «Даже в Новосибирске связи не было. С поставщиками услуг обменивались реестрами по модему», — вспоминает Федотова. Но спустя пару лет появилась возможность на своих серверах обслуживать другие города, и компания начала строить федеральную систему «Город».

Вскоре в системе появилась возможность оплачивать не только коммунальные услуги: добавились сотовая связь, страховки, погашение кредитов, а устанавливать софт ЦФТ и принимать платежи стали не только банки, но и, например, сотовые ретейлеры («Билайн», «Евросеть»). «В этом и была основная идея — чтобы человек пришел в банк и ему не нужно было думать. Главное, чтобы он помнил свой адрес», — говорит Федотова. Сейчас, по словам Висящева, платежи через систему «Город» принимают 22 тыс. поставщиков услуг, а программное обеспечение установлено примерно в 900 банках и компаниях.

Другой «сервисный посредник» — карты для оплаты проезда в общественном транспорте, которые ЦФТ начал выпускать в начале 2005 года. Сейчас около 6 млн транспортных карт на технологиях ЦФТ используются в 18 регионах страны: ими пользуются, например, жители Московской области, Новосибирска, Ярославля и Краснодара, а в 2015 году на базе «электронного проездного» ЦФТ была создана единая транспортная карта в Алма-Ате в Казахстане.

Иногда проекты ЦФТ просто опережали свое время, превращаясь в неудачи для компании. В 2003 году компания запустила систему мобильных платежей SimMp: предполагалось, что пользователи будут расплачиваться за товары при помощи мобильного телефона — счет высылался в виде СМС-сообщения. Но, по словам Висящева, продавцы оказались не готовы работать по такой технологии, да и покупатели далеко не всегда могли бы пользоваться услугой из-за недостаточной развитости сотовой связи. Технология была безопасной, шифрование данных было завязано на сим-карту, но саму карту нужно было поменять, добавляет Федотова. Это тоже стало препятствием для развития технологии: абоненты не хотели идти в офис сотового оператора и менять сим-карту.

Мобильные платежи стали активно использоваться всего через несколько лет, с распространением смартфонов: по расчетам AC&M Consulting, оборот мобильных платежей и переводов в России в 2016 году превысит 100 млрд рублей, причем еще пять лет назад он составлял только 14 млрд руб. Рынок до сих пор «не вступил в фазу активного роста», отмечают аналитики AC&M в отчете: в России все еще нет массового и привлекательного для пользователей проекта оплаты товаров и услуг через мобильный телефон, кроме оплаты парковки в центре Москвы.

Еще один проект, который опередил свое время и «не взлетел», — электронная торговая площадка Faktura.ru, открывшаяся в 2000 году. Сервис задумывался как место проведения онлайн-тендеров на поставки товаров и услуг: идея была в том, чтобы проводить открытые конкурсы, затем сводить поставщика-победителя и заказчика с возможностью выставления счетов и их оплаты. «Те самые тендеры, которые сейчас проводят госструктуры. Лет десять прошло, пока до этого дошли», — говорит Висящев. Поняв, что площадка для тендеров не будет востребованной, управленцы ЦФТ решили переделать ее в другой сервис: в 2002 году Faktura.ru стала межбанковским процессинговым центром электронных документов. Электронные торговые площадки в России действительно стали открываться позже: например, B2B-Center запустился в 2002 году, Fabrikant.ru — в 2005-м.

К середине 2000-х годов в ЦФТ работали уже 900 человек, у компании были офисы в Новосибирске, Москве и еще трех городах, ее решениями пользовался ряд крупных банков, среди них — Сбербанк, «Петрокоммерц» и Связь-банк. В 2005 году выручка группы ЦФТ выросла на 59%, до 1,3 млрд рублей, сама компания оценивала свою долю рынка программного обеспечения для банков в 35%. Основатели ЦФТ решили, что компания может принести дополнительные деньги.

Инвесторы и владельцы

В 2005 году акции ЦФТ были консолидированы в компании «Профит Хауз»: согласно «СПАРК-Интерфакс», эта фирма до сих пор называется головной компанией ЦФТ. Владельцами «Профит Хауза» являются Ольга и Алексей Свирины, а также основатель «Фармстандарта» Виктор Харитонин.

Близкий к руководству ЦФТ источник говорит, что «Профит Хауз» просто использовался для консолидации акций группы ЦФТ. Как писал журнал Forbes, Харитонин в свое время возглавлял «Профит Хауз»: в интересах Романа Абрамовича эта компания скупала акции «Аэрофлота» и других предприятий. Почему ЦФТ выбрал именно «Профит Хауз»? Бывший однокурсник Харитонина и его партнер по «Фармстандарту» Егор Кульков — сын Николая Кулькова, говорит собеседник журнала РБК.

В условную группу ЦФТ — юридически структуры с таким названием нет — входит несколько компаний: производитель софта ЦФТ, платежная система «Золотая корона», расчетный центр «Платежный центр», процессинговый центр «КартСтандарт» и компания «Биллинговый центр» (Faktura.ru). Структура владельцев группы никогда не раскрывалась.

По словам двух источников, близких к руководству ЦФТ, 65% акций компании принадлежит разным физическим лицам: всем этим пакетом по акционерному соглашению управляет Николай Кульков, добавляет один из источников. Кульков и члены его семьи могут претендовать примерно на 35–40% акций ЦФТ, говорит он. В число совладельцев группы входит и второй основатель Андрей Смирнов — он занимает пост вице-президента ЦФТ по стратегическому развитию и владеет менее 5% акций.

Оставшиеся акции принадлежат Baring Vostok Capital Partners — в 2006 году фонд получил 35% акций ЦФТ в обмен на инвестиции, сообщила старший партнер фонда Елена Ивашенцева.

Сумма сделки не раскрывалась; газета «Ведомости» со ссылкой на источник сообщала, что фонд заплатил за блокирующий пакет ЦФТ более $30 млн. По словам Висящева, интерес к ЦФТ ранее проявляли и другие инвесторы, в основном банки, проблема была в том, что они рассматривали покупку какой-то части бизнеса. Компании это не подходило: она хотела выйти на IPO. Baring Vostok, который инвестировал в акции «Яндекса», «ВымпелКома», CTC Media и ряда других компаний, разделял этот интерес.

Но первичное размещение акций так и не состоялось, помешал кризис 2008 года. К слову, вторая попытка провести IPO тоже не удалась — помешал европейский долговой кризис 2010–2011 годов (в 2011 году, писало агентство Reuters, компания вновь обсуждала выход на биржу, Ивашенцева и Висящев это подтверждают). «Все зависит от конъюнктуры рынка», — говорит Висящев. Именно «рыночные причины» заставили акционеров отложить выход на биржу, подтверждает Ивашенцева. По ее словам, IPO все еще не исключено, но не является приоритетом.

«Мы верим в успех новых продуктов в софте и платежах, над которыми команда работает. Финтех и новые софтверные и платежные решения — быстроразвивающиеся сектора во всем мире, а технологии и продукты ЦФТ по качеству не уступают международным решениям», — говорит Ивашенцева. Одно из новых решений очень выручило ЦФТ в разгар кризиса 2008 года, а через несколько лет и вовсе стало одним из ключевых для компании.

Переводы денег

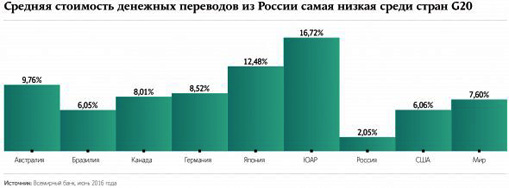

Этим направлением стала система денежных переводов «Золотая корона»: ее запуск в 2007 году возглавила бывший директор системы «Город» Татьяна Федотова. «Где прием платежей, там и денежные переводы», — объясняет она выбор новой ниши. Технология нового сервиса была похожа на «Город»: обмен информацией о платежах и договоры с поставщиками услуг — банками. Чтобы быстрее находить общий язык с банками за пределами России (в основном из СНГ), ЦФТ нанял менеджеров с Украины, из Таджикистана, Азербайджана: «За счет этого довольно быстро подписали договоры с банками из СНГ», — говорит Федотова.

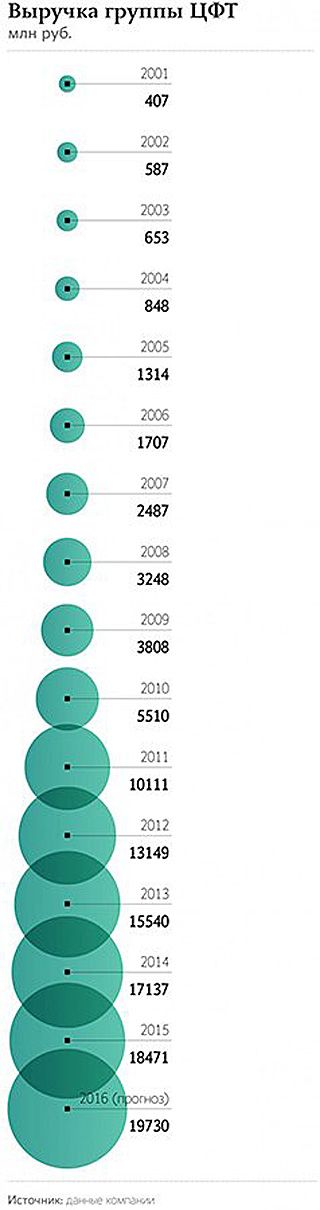

Висящев называет денежные переводы одним из направлений, которые «тащат группу компаний вперед» и обеспечивают рост выручки: например, резкий скачок выручки — с 5,5 млрд руб. в 2010 году до 10,1 млрд руб. в 2011-м — он объясняет именно эффектом от «масштабирования» этого сервиса.

Висящев называет денежные переводы одним из направлений, которые «тащат группу компаний вперед» и обеспечивают рост выручки: например, резкий скачок выручки — с 5,5 млрд руб. в 2010 году до 10,1 млрд руб. в 2011-м — он объясняет именно эффектом от «масштабирования» этого сервиса.

Изначально ЦФТ рассматривал денежные переводы только как продукт для банков. Но к 2008 году менеджмент нашел новую нишу и договорился с федеральными ретейлерами, в офисах которых появилась возможность переводить деньги. «После того как мы пришли в «Связной», «Евросеть», МТС, другие федеральные ретейлеры, мы в течение года увеличили на порядок количество точек приема. С этого времени мы начали очень быстро расти на рынке», — рассказывает Висящев.

«Связной» начал сотрудничать с «Золотой короной» более десяти лет назад, когда компания предложила ретейлеру запустить сервис денежных переводов в его салонах, рассказал журналу РБК директор по телекоммуникационным и финансовым услугам сети Даниил Поколодный: «Помню, нам было непросто поверить в эту идею: в те годы услуги такого рода были распространены только в банковской сфере, и для «Связного» это был вызов и новый сегмент деятельности». Уже через полгода после запуска услуга стала востребованной, и число пользователей постоянно росло, говорит он (компании делят доходы от услуги, но пропорцию не раскрывают).

В 2008 году «активизировался совершенно новый рынок денежных переводов», отмечает исполнительный вице-президент «Евросети» Виктор Луканин. По его словам, до «Золотой короны» приемом денежных переводов в ретейле никто не занимался. «Проект был новый как для нас, так и для рынка в целом. Предложений от других партнеров на тот момент не поступало, и именно это стало глобальным коммерческим преимуществом ЦФТ». С этим согласен Поколодный: «Когда мы начали сотрудничество с «Золотой короной», она была, по сути, первым крупным игроком, который вышел на этот рынок и который смог предложить интересные финансовые продукты, ориентированные именно на ретейл».

К 2016 году ЦФТ выпустил под брендами партнеров (сейчас это не только сотовые ретейлеры, но и розничные сети и сети АЗС) около25 млн предоплаченных банковских карт, с помощью которых потребители могут оплачивать покупки, накапливать бонусы и переводить деньги в системе «Золотая корона». Сам ЦФТ оценивает свою долю российского рынка денежных переводов в 40%. Эта оценка «близка к правде», говорит зампред правления платежной системы «Лидер» Константин Соловьев. Но говорить о точных цифрах по рынку, по его словам, сложно, так как даже отчетность ЦБ по трансграничным переводам отражает не все объемы операций.

Минус Украина

Если выходу ЦФТ на биржу мешали экономические кризисы, то в бизнес денежных переводов вмешалась большая политика. В 2012 году «Золотая корона» и несколько других российских платежных систем были запрещены в Армении: регулятор посчитал, что они ограничивают доступ к переводам для филиалов армянских банков в Нагорном Карабахе. А в октябре 2016-го санкции против российских платежных систем ввела Украина, запретив их деятельность на год.

«Золотая корона» — вторая по объему транзакций система денежных переводов на Украине, их сумма в 2015 году составила более $815 млн, а компания занимала 28% рынка (по данным ЦБ Украины). За перевод денег между Россией и Украиной «Золотая корона» взимает комиссию от 0,5 до 1%. Исходя из этого, выручка сервиса на Украине составила от $4 млн до $8 млн, то есть 244–488 млн руб. по среднему курсу за 2015 год. Это около 1,5–3% годовой выручки всей группы ЦФТ. Причем объем всех денежных переводов через «Золотую корону» за год составил 665 млрд руб., то есть на Украину пришлось около 7% этой суммы.

На Украину компания давно возлагала большие надежды: еще в 2011 году ЦФТ назвал ее приоритетным направлением развития системы денежных переводов, тогда об этом в интервью журналу «Банкиръ» говорил директор «Золотой короны» Иван Ситнов. В тот момент это было логично, ведь только за 2010 год оборот сервиса на Украине вырос на 350%, а доля компании в сегменте входящих переводов выросла в 2,6 раза, до 10%, говорил Ситнов (система работала в стране с 2006 года).

Теперь отправить деньги с Украины в Россию через «Золотую корону» нельзя. В 2015 году сумма таких транзакций в системе составила почти $119 млн. Хотя возможность переводить деньги из России на Украину по-прежнему есть — платежи проходят через партнера, систему IntelExpress, и получить их можно в отделениях четырех банков, сообщили в call-центре «Золотой короны» (в пресс-службе компании не комментируют эту тему).

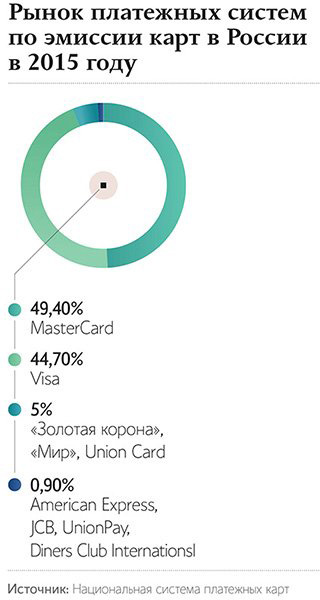

У ЦФТ была надежда извлечь выгоду из той же политики. В 2014 году Visa и MasterCard приостановили операции по картам нескольких российских банков, и российские власти решили создать национальную систему платежных карт (НСПК). «Золотая корона» стала одним из двух претендентов на право стать платформой для НСПК.

Как писал РБК, по итогам голосования в рабочей группе при ЦБ, занимавшейся выбором платформы, «Золотая корона» получила больше баллов, чем ее конкурент — «дочка» Сбербанка УЭК. Но надежды руководителей ЦФТ не оправдались: ЦБ решил создавать платежную систему с нуля самостоятельно.

Висящев не скрывает разочарования решением регулятора: «Для нас это был важный и ответственный шаг, ведь мы прошли большое количество проверок, были признаны наиболее готовыми для реализации проекта». Чего лишилась «Золотая корона»? По итогам 2015 года выручка созданной ЦБ НСПК составила 2,9 млрд руб., чистая прибыль — 1,2 млрд руб.

«Очень сложно конкурировать с платежной системой, которая лоббируется государством», — сетует Висящев. По его словам, появление НСПК и карты «Мир» сильно повлияло на бизнес банковских карт «Золотой короны» и заставило компанию «пересмотреть стратегию на платежном рынке и начать поиск новых ниш».

«Спасибо, мегарегулятор»

Найти эти ниши помогли решения российского Центробанка. Правда, сначала все тот же ЦБ занялся методичной зачисткой клиентской базы ЦФТ: только за год (с октября 2015 по октябрь 2016) число банков в России сократилось на 100, или на 15%. А с сентября 2013 года, когда с приходом нового главы ЦБ Эльвиры Набиуллиной началась чистка банковского сектора, в России стало на 30%, или на 275 банков, меньше, следует из статистики регулятора.

Из-за отзыва лицензий сокращается клиентская база ЦФТ, это влияет на выручку от продаж софта, ведь примерно наполовину она состоит из регулярных лицензионных платежей за использование системы, признается Висящев. По информации компании, на октябрь 2016 года софт от ЦФТ используют около 200 российских банков (всего в стране, по данным ЦБ, 610 действующих банков). Тем не менее ЦФТ надеется увеличить выручку и прибыль в 2016 году на 25%.

«Главная ценность платформы [«ЦФТ-Банк»] — ее гибкость», — говорит представитель банка «Русский стандарт», который пользуется системой ЦФТ с 2012 года. По его словам, ядро системы позволяет подстраиваться под любые внешние изменения (например, новые требования ЦБ и изменения в законодательстве) и смену направлений в бизнесе.

В 2013 году ЦБ стал мегарегулятором и получил полномочия по управлению, в частности, страховым рынком и микрофинансовыми организациями. С 2017 года страховые компании и пенсионные фонды (микрофинансовые организации — с 2018-го) перейдут на новый план счетов и будут обязаны отчитываться перед ЦБ.

«Все должны будут работать, как просит Центробанк, поэтому давайте сделаем решение для страховых компаний, проинвестируем его создание», — рассказывает Висящев о том, как в ЦФТ родилась идея нового продукта.

Компания стала предлагать страховщикам создание главной книги со сбором всех первичных транзакций, которые они проводят, и формирование отчетов для ЦБ. От выхода на страховой рынок ЦФТ надеется дополнительно нарастить выручку на 20%. «Спасибо мегарегулятору (Центральному банку), потому что под эту тему подпадает, помимо страховых компаний, очень близкая тема с микрокредитными организациями», — радуется Висящев.

Следующий шаг — работа с управляющими компаниями и государственными монополиями, за что Висящев благодарит уже правительство, «которое порекомендовало у всех крупных госмонополий создать централизованное казначейство».

ЦФТ уже заключил контракты с двумя госкомпаниями — «Росатомом» и «Ростехом», рассказал Висящев. Согласно сайту госзакупок, «Росатом» потратил в общей сложности 14 млн рублей на информационную систему «Расчетный центр корпорации» (представитель госкомпании подтвердил, что ЦФТ выполнял работы по конкурсу).

ЦФТ поставлял программное обеспечение и другим госкомпаниям, самым крупным заказчиком оказалось Агентство по ипотечному жилищному кредитованию, для которого компания разрабатывала систему единого расчетного центра: с 2013 по 2016 год компания заключила контракты с агентством более чем на 250 млн рублей.

Не интересует ЦФТ пока разве что рынок дальнего зарубежья. Свои сервисы и продукты, помимо денежных переводов, развивать за пределами СНГ компания не стремится, говорит Висящев: «Мы хорошо знаем особенности этого рынка. Мы видим потенциал развития здесь, а там мы будем конкурировать».

Источник: РБК, 20.13.2016